Το Blog της Eurolife FFH

Μύθοι και αλήθειες για την ασφάλιση ζωής

Τελικά τι τρέχει με τις ασφαλίσεις ζωής; Δες τους λόγους για τους οποίους δεν πρέπει να τις φοβάσαι.

Τελικά τι τρέχει με τις ασφαλίσεις ζωής; Δες τους λόγους για τους οποίους δεν πρέπει να τις φοβάσαι.

Στην Ελλάδα η ασφάλιση ζωής δεν είναι τόσο διαδεδομένη όσο στις υπόλοιπες Ευρωπαϊκές χώρες με βάση στοιχεία που προκύπτουν από την έρευνα της Ένωσης “Insurance Europe”. Στη γενική κατάταξη η Ελλάδα βρίσκεται πολύ πιο χαμηλά από τον ευρωπαϊκό μέσο όρο, με το ποσοστό ασφαλιστηρίων ζωής να μην ξεπερνά το 3% επί του πληθυσμού.

Αυτό οφείλεται σε λάθος αντιλήψεις που πρέπει να απομυθοποιηθούν.

5 Μύθοι για την ασφάλιση ζωής

Μύθος: H ασφάλιση ζωής κοστίζει

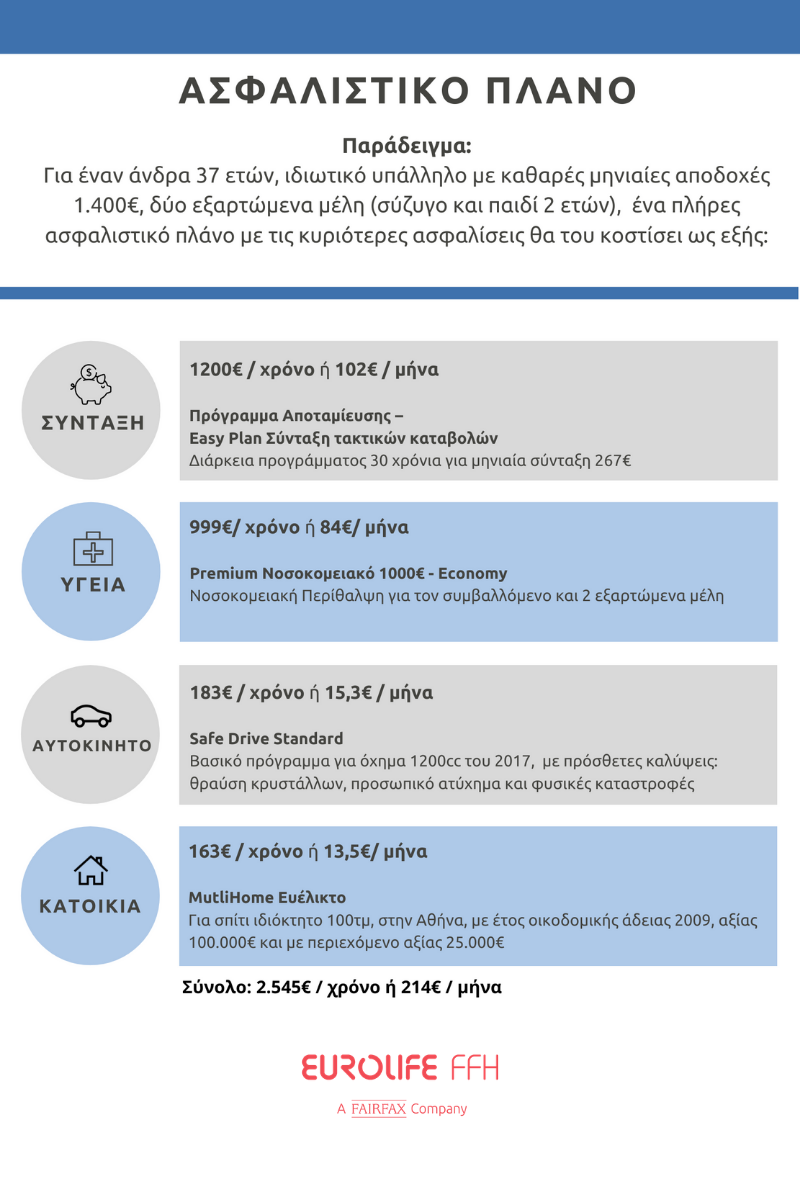

Ενδεχομένως να ανήκεις κι εσύ στη μεγάλη μερίδα των ατόμων που αποφεύγουν την ασφάλιση ζωής θεωρώντας πως είναι ακριβή. Υπάρχει η αντίληψη ότι η ασφάλιση ζωής κοστίζει πολλά. Σε έρευνα που πραγματοποιήθηκε στις Ηνωμένες Πολιτείες το 80% των συμμετεχόντων υπερεκτίμησε την τιμή. Χαρακτηριστικό παράδειγμα, οι millennials που ρωτήθηκαν, απάντησαν πως το κόστος είναι 219% παραπάνω από την κανονική τιμή.

Κι όμως ένα ασφαλιστήριο ζωής δεν είναι τόσο ακριβό όσο πιστεύεις, ειδικά σε σχέση με τα οφέλη που προσφέρει.

Μύθος: Είμαι νέος για να έχω ασφάλιση ζωής

Oι νέοι σε ηλικία αποφεύγουν τις ασφαλίσεις γιατί πιστεύουν ότι δεν τις χρειάζονται. Οι πιο γνωστές ασφαλίσεις είναι αυτές για το αυτοκίνητο και για το σπίτι, λόγω του υποχρεωτικού παράγοντα που τις συνοδεύει: υποχρεωτική από το νόμο κάλυψη αστικής ευθύνης για το αυτοκίνητο και υποχρεωτική από την τράπεζα κάλυψη του στεγαστικού δανείου για το σπίτι.

Σε αντίθεση με την ασφάλιση αυτοκινήτου ή κατοικίας, ο μέσος Έλληνας δεν γνωρίζει σχεδόν τίποτα για την ασφάλιση ζωής με όρους όπως πρόσκαιρη ασφάλιση ζωήςνα μην σημαίνουν τίποτα για αυτόν. Δε γνωρίζει τις καλύψεις και – το βασικότερο – δε γνωρίζει ότι με ένα ελάχιστο μηνιαίο κόστος εξασφαλίζει στα αγαπημένα του πρόσωπα ένα κεφάλαιο για να διαχειριστούν το κενό που θα δημιουργηθεί λόγω της ξαφνικής απώλειας μέρους του οικογενειακού εισοδήματος (από θάνατο ή μόνιμη ολική ανικανότητα) ή τα έξοδα που θα προκύψουν: κηδείας, φόρου κληρονομιάς κτλ.

Το τελευταίο είναι αρκετά σημαντικό καθώς τα τελευταία χρόνια λόγω της κρίσης οι αποποιήσεις κληρονομιάς έφθασαν τις 130.000.

Αν ξεκινήσεις νέος ένα ασφαλιστικό πρόγραμμα το μηνιαίο κόστος θα είναι χαμηλότερο καθώς όσο πιο μεγάλος το ξεκινήσεις τόσο αυξάνεται η πιθανότητα να αναπτύξεις κάποια ασθένεια. Για παράδειγμα αν ξεκινήσεις στην ηλικία των 36 ετών, για ένα πρόγραμμα πρόσκαιρης ασφάλισης που στόχο έχει να εξασφαλίσει στην οικογένειά σου κεφάλαιο 50.000, το μηνιαίο κόστος θα είναι 9,42€/ μήνα, για 10 έτη. Αν ξεκινήσεις στην ηλικία των 46 ετών, το κόστος θα είναι 16€/ μήνα.

Μύθος: Έχω πρόβλημα υγείας και άρα δεν μπορώ να έχω ασφάλιση ζωής

Εκτός και αν υπάρχει κάποιο πολύ σοβαρό πρόβλημα ασθένειας, συνήθως, υπάρχει η πρόβλεψη να εξαιρείται με προϋποθέσεις κάποια πρόσκαιρη ή διαχειρίσιμη ασθένεια (πχ χολή, διαβήτης κτλ) κάνοντας τα ασφαλιστήρια ζωής προσβάσιμα σε όλους.

Τι σημαίνει όμως «εξαιρείται»; Σε περίπτωση που ο ασφαλισμένος αντιμετωπίζει κάποια χρόνια αλλά διαχειρίσιμη πάθηση, όπως χολή, καρδιά ή διαβήτης, μπορεί να προχωρήσει σε ασφάλιση ζωής με την προϋπόθεση ότι εάν επέλθει θάνατος από πάθηση που σχετίζεται με αυτό το πρόβλημα δεν θα αποζημιωθούν οι δικαιούχοι. Εάν για παράδειγμα ένας ασφαλισμένος αντιμετωπίζει προβλήματα με σακχαρώδη διαβήτη, καταλήξει μετά από εγκεφαλικό επεισόδιο, τότε η ασφαλιστική πιθανόν δεν θα αποζημιώσει τους δικαιούχους, καθώς τα άτομα με σακχαρώδη διαβήτη τύπου 2 αντιμετωπίζουν 1,5-2 φορές μεγαλύτερο κίνδυνο να υποστούν εγκεφαλικό επεισόδιο. Εάν όμως το απρόοπτο γεγονός επέλθει από άσχετη ασθένεια, όπως μια νεοπλασματική ασθένεια, τότε η ασφαλιστική θα αποζημιώσει κανονικά τους δικαιούχους.

Είναι σύνηθες το φαινόμενο να σκέφτεται κάποιος να κάνει ασφάλιση ζωής όταν ήδη έχει προκύψει κάτι στη ζωή του. Στην περίπτωση που αυτό είναι κάτι πρόσκαιρο, όπως για παράδειγμα κάποια γυναικολογική επέμβαση, θα ζητηθεί από την ασφαλιστική εταιρεία να περάσει πρώτα ένα εύλογο χρονικό διάστημα (από κάποιους μήνες μέχρι 1-2 χρόνια) πριν προχωρήσει με το αίτημα ασφάλισης.

Σε κάθε περίπτωση, ο ασφαλισμένος καλείται να απαντήσει σε ένα ερωτηματολόγιο υγείας στο οποίο πρέπει να συμπληρώσει με ειλικρίνεια το ιατρικό του ιστορικό.

Μύθος: Η ομαδική ιδιωτική ασφάλιση καλύπτει όλες τις ανάγκες μου

Η ομαδική ιδιωτική ασφάλιση γνωρίζει μία άνθιση τα τελευταία χρόνια, παρά την κρίση. Εάν διαθέτεις μια ομαδική ιδιωτική ασφάλιση από την εργασία σου, αυτό δε σημαίνει ότι δεν χρειάζεσαι μία ατομική ασφάλιση.

Όσοι είναι τυχεροί και έχουν ομαδική ιδιωτική ασφάλιση από τον εργοδότη δεν είναι και εξασφαλισμένοι καθώς, συνήθως το ασφαλιστικό κεφάλαιο, είναι συνάρτηση των μικτών αποδοχών (πχ 10 ή 20 μικτούς μισθούς) ενώ η παροχή μπορεί να αλλάξει με απόφαση του εργοδότη (αύξηση η μείωση του ασφαλιστικού κεφαλαίου) ή να καταργηθεί ή να αλλάξεις εργοδότη. Σε αντίθεση, η ατομική ασφάλιση σού επιτρέπει να φτιάξεις εσύ τους όρους του συμβολαίου σου ανάλογα με τις ανάγκες που επιθυμείς να καλύψεις.

Μύθος: Η αποταμίευση είναι καλύτερη από την ασφάλιση

Η αποταμίευση για την αγορά ενός σπιτιού, το γάμο, τις σπουδές των παιδιών, τη σύνταξη κλπ. είναι σημαντικές, αλλά και μια ασφάλιση ζωής θα πρέπει να αποτελεί σημαντικό μέρος του οικονομικού προγραμματισμού σου, ακόμα κι αν είσαι single, καθώς το χαμηλό της κόστος επιτρέπει να αποταμιεύεις ταυτόχρονα.

Με αυτό τον τρόπο δημιουργείς ένα δίχτυ προστασίας, είτε σκέφτεσαι να παντρευτείς είτε είσαι γονέας είτε οι γονείς σου εξαρτώνται από σένα οικονομικά. Αλλά και στη δυσάρεστη σκέψη ότι κάτι μπορεί να σου συμβεί, θα ξέρεις ότι η ασφάλισή σου θα φροντίσει έτσι ώστε η οικογένειά σου να μην έρθει αντιμέτωπη με απρογραμμάτιστα και μεγάλα έξοδα ενώ το όποιο κεφάλαιο έχεις αποταμιεύσει θα μείνει ανέγγιχτο επιτελώντας τον σκοπό του.

Όποια κι αν είναι η οικογενειακή σου κατάσταση, κάνε την έρευνά σου, ενημερώσου για τις επιμέρους παροχές που σου εξασφαλίζει ένα ασφαλιστικό πρόγραμμα ζωής και ξέχασε μια και καλή τους μύθους που έχεις ακούσει μέχρι σήμερα. Με ένα μικρό μέρος από τον ετήσιο προϋπολογισμό σου, μπορείς να εξασφαλίσεις τα αγαπημένα σου πρόσωπα.